| Afaceri | Agricultura | Comunicare | Constructii | Contabilitate | Contracte |

| Economie | Finante | Management | Marketing | Transporturi |

Finante

|

|

Qdidactic » bani & cariera » finante Activitatea de autorizare, reglementare, supraveghere |

Activitatea de autorizare, reglementare, supraveghere

1 Supravegherea Prudentiala a Bancilor

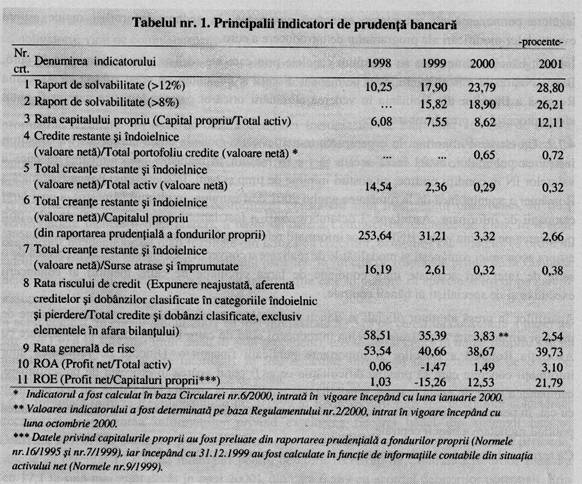

Realizarea unui sector bancar competitiv si stabil, format din banci care sa asigure o intermediere financiara pe criterii de eficienta, a constituit unul dintre principalele obiective ale activitatii de supraveghere, stabilit de BNR prin Strategia dezvoltarii pe termen mediu a sistemului bancar (elaborata pe baza Strategiei nationale de dezvoltare economica a Romaniei pe termen mediu). Masurile impuse de indeplinirea acestui obiectiv au fost orientate cu predilectie spre: intarirea activitatii de supraveghere prudentiala; imbunatatirea procedurilor de solutionare a situatiei bancilor insolvabile; spijinirea procesului de privatizare a bancilor cu capital de stat; plasarea cooperativelor de credit sub reglementarea si supravegherea BNR; castigarea increderii publicului in sistemul bancar si implicit incurajarea economisirii, prin cresterea rolului Fondului de garantare a depozitelor in sistemul bancar; extinderea cooperarii cu alte autoritati de supraveghere nationale si straine. In acest context, progresele inregistrate in cursul anului 2001 pe linia consolidarii sistemului bancar romanesc au permis apropierea acestuia de parametrii prevazuti de standardele internationale. Principalii indicatori economico-financiari si de prudenta bancara au continuat tendintele pozitive manifestate inca din ultima parte a anului precedent. Pe fondul acestor progrese s-a constatat o crestere a increderii in sistemul bancar romanesc, reflectata de o majorare semnifivativa a surselor atrase sub forma depozitelor.

Desi performantele de ansamblu reflecta o imbunatatire, practic sub toate aspectele, sectorul bancar romanesc a ramas vulnerabil la fenomenul de frauda, chiar daca au fost afectate banci cu o pondere redusa in sistem. Acest context a impus modificarea strategiei activitatii de supraveghere, in principal in ceea ce priveste cresterea exigentelor in autorizarea actionarilor, conducatorilor si administratorilor bancilor, In aceasta situatie, activitatile desfasurate de BNR pe linia supravegherii bancare s-au focalizat, in principal, asupra urmatoarelor aspecte:

- continuarea actiunii de asanare a sistemului bancar;

- accentuarea laturii calitative a procesului de supraveghere;

- perfectionarea unor activitati de sprijin indirect al supravegherii bancare.

Procesul de asanare a sistemului bancar continua. In anul 2001, actiunea de asanare a sistemului bancar a vizat cu precadere doua componente; pe de o parte, reabilitarea bancilor aflate in dificultate, dar pentru care actionarii noi sau existenti au reusit sa asigure resursele necesare supravietuirii acestora, iar pe de alta parte, eliminarea unui sistem, prin procedurile legale, a bancilor neviabile.

Procesul de restructurare a Bancii Agricole in vederea privatizarii, demarat in 1997, a continuat si in anul 2001 printr-o infuzie de capital in suma de 3994 miliarde lei, reprezentand titluri de stat emise de Ministerul Finantelor Publice in baza Ordonantei de urgenta a Guvernului nr 210/2000, precum si prin emiterea unor titluri de stat (in suma de 37,7 miliarde lei, in baza Jegii nr. 578/2001 pentru aprobarea Ordonantei de urgenta a Guvernului nr. 106/2001) in contrapartida unor active transferate in domeniul public al statului si in administrarea R.A. "Administratia Patrimoniului Protocolului de Stat". Privatizarea acestei banci s-a incheiat prin vanzarea, la data de 12 aprilie 2001, a pachetului de actiuni detinut de stat catre consortiul format din Raiffeisen Zentralbank Osterreich A.G. (93,13 la suta) si Fondul Romano-American de Investitii (5,70 la suta). Finalizarea procesului de privatizare si implicit realizarea ultimei etape de majorare a capitalului social cu suma de 37 miliarde dolari SUA, reprezentand aportul noului investitor, au contribuit la imbunutatirea indicatorilor de prudenta bancara si incadrarea acestora in limitele reglementate.

In cazul Eurom Bank (fosta Dacia Felix) rezolvarea problemelor cu care aceasta s-a confruntat a necesitat interventia exceptionala a Guvernului prin emiterea Ordonantei de urgenta nr. 68/18.05.2001. Consiliul de administratie al BNR a avizat favorabil proiectul acestei ordonante, in care a fost prevazuta recuperarea in anumite conditii a creantelor pe care banca centrala si CEC le aveau fata de banca respectiva. Prin aceasta ordonanta s-a obtinut stingerea pretentiilor creditorilr prin cesionarea de catre acestia a creantelor detinite catre Kolal BV Amsterdam si s-au creat premisele revitalizarii bancii printr-o capitalizare la un nivel care sa asigure incadrarea indicatorilr de prudenta bancara in limitele reglementate.

Ca urmare a problemelor de lichiditate cu care s-a confruntat in anii anteriori, Banca Comerciala Unirea a constituit obiectul unei monitorizari speciale din partea BNR pe tot parcursul anului 2001. Mai mult, neincadrarea pana la finele lunii mai in limitele reglementate pentru capitalul minim social si fondurile proprii (Normele nr. 9/2000) a condus la retragerea autorizatiei de functionare a bancii conform Hotararii Consiliului de administratie al BNR din data de 03.07.2001. Realizarea acestei cerinte prudentiale prin actiunea ulterioara de majorare a capitalului social, efectuata de noii investitori straini, a determinat admiterea de catre Curtea Suprema de Justitie (Decizia nr. 3969/30.11.2001) a contestatei Bancii unirea impotriva hatararii BNR si implicit reluarea activitatii sale ca banca; BNR a continuat totusi sa mentina unele restrictii datorita incertitudinilor referitoare la situatia actionariatului.

Situatia speciala inregistrata la Casa de Economii si Consemnatiuni ca urmare a semnaarii contractului de fidejusiune/cautiune cu SOV Invest SA in decembrie 1999 si a demersului intreprins ulterior in instanta de catre banca si Ministerul Finantelor Publice pentru contatarea nulitatii absolute a acestuia (apel respins la data de 25 octombrie

2000) a impus gasirea unor solutii de urgenta. In acest sens, in a doua jumatate a anului 2001, prin emiterea Legii nr. 333/4 iulie 2001, a fost stabilit cadrul juridic pentru reglementarea unor transferuri intre CEC si Oficiul pentru Recuperarea Creantelor Bancare (transformat ulterior in Autoritatea pentru Valorificarea Activelor Bancare). In baza legii mentionate, aceasta institutie a preluat fara plata toate drepturile si obligatiile Casei de Economii si Consemnatiuni rezultate din actele juridice incheiate de aceasta cu FNI si/sau cu societatea SOV Invest. Acest demers legislativ a inlaturat amenintarea potentiala creata de evntualele obligatii de CEC de a achita plata fraudelor comise la FNI si a permis continuarea programului convenit cu Uniunea Europeana pentru implementarea planului de restructurare a bancii in vederea pregatirii pentru privatizare.

Pe tot parcursul anului 2001, BNR a continuat, in colaborare cu autoritatile romane si cele turcesti, eforturile de rezolvare a problemelor Bancii Turco-Romane. Criza economica a redus insa in mod semnificativ posibilitatile de actiune a autoritatilor din Turcia, precum si interesul investitorilor privati din aceasta tara pentru preluarea bancii. In absenta unorevolutii favorabile, dupa epuizarea tuturor posibilitatilor de revitalizare sau vanzare a bancii, in baza hotararii din 30.04.2002 Consiliului de administratie al BNR a retras autorizatia de functionare a bancii in cauza si a depus sesizarea instantei in vederea declansarii procedurii falimentului.

Actiunile de control desfasurate de BNR la Banca Romana de Scont au evidentiat abateri grave de la disciplina bancara si o politica neprudentiala in administrarea fondurilor si a surselor atrase, ceea ce a condus la dispunerea unor sanctiuni si stabilirea unor masuri speciale. Avand in devere deficientele constatate de echipele de supraveghere din BNR, precum si imposibilitatea bancii de a realiza rezerva minima obligatorie, Consiliul de administratie al BNR a dispus instituirea supravegherii speciale pe o perioada de pana la 60 de zile (incepand din 02.07.2001), prelungita apoi pana la termenul maxim de 120 de zile. Ulterior, pentru a limita potentialul efect negativ asupra sistemului bancar, Consiliul de administratie al BNR a hotarat instituirea regimului de decontare speciala. O noua actiune de control inceputa in decembrie 2001 a descoperit fraude deosebit de grave comise de presedintele bancii cu complicitatea unei parti importante a personalului si a unora dintre clientii bancii, fapt care a impiedicat depistarea lor anteriara. In aceste conditii, incepand cu 03.01.2002, BNR a instituit administrarea speciala si retras calitatea de conducator presedintelui bancii. Constatarile consemnate in raportul administratorului special au stat la baza deciziei

Consiliului de administratie al BNR din data de 28.02.2002 de retragere a autorizatiei de functionare a bancii si de sesizare a instantei in vederea declansarii falimentului. La data de 16.04.2002 instanta a admis cererea si a dispus inceperea procedurii de faliment. Cu scopul de a reduce pericolul proliferarii fraudelor in sistemul bancar, BNR s-a implicat direct in clarificarea mecanismului de fraude, in identificarea persoanelor vinovate si furnizarea de probe institutiilor abilitate in instrumentarea cazului BRS. De asemenea, pentru prevenirea unor situatii similare, Banca Nationala a Romaniei a intervenit in directia imbunatatirii reglementarilor privind activitatea bancara, prin stabilirea unor criterii de ordin calitativ in autorizarea conducatorilor, administratorilor bancilor, precum si a unor standarde de cunoastere a clientelei.

Un caz aparte l-a consituit Banca de Investitii si Dezvoltare care, pe fondul unor suspiciuni privind actionarul majoritar (semnalate Parchetului inca din 2000), a fost in mod special monitarizata de catre BNR. Numarul mare al actiunilor de control desfasurate la sediul bancii a diminuat posibilitatile de frauda; cu toate acestea, conducerea bancii a efectuat o serie de operatiuni care, intr-un interval foarte scurt, au deteriorat semnificativ situatia financiara a bancii, Intrucat situatia creata ameninta sa conduca rapid banca spre faliment, BNR a limitat operatiunile bancii (11.01.2002) si a retras autorizatiile acordate conducerii executate (11.03.2002), semnaland totodata Politiei aspectele care intrau sub incidenta Legii nr. 78/2000 pentru prevenirea, descoperirea si sanctionarea faptelor de coruptie. In conditiile in care credibilitatea si viabilitatea bancii au fost puternic afectate de actiunile conducerii acesteia si de perceptia publica negativa privind actionarul semnificativ, adunarea generala a actionarilor a hotarat dizolvarea (lichidarea) voluntara a bancii in baza Legii nr. 31/1990 (07.03.2002), fapt ce a atras decizia Consiliului de administratie al BNR de retragere a autorizatiei de functionare (29.03.2002). Desi cele doua banci au detinut o pondere scazuta in ansamblul sistemului bancar (circa 0,3 la suta din activul agregat), impactul psihologic in randul publicului a fost semnificativ. Cu toate acestea, reactia prompta si transparenta BNR fata de opinia publica au contracarat efectele negative asupra volumului depozitelor atrase de sistemul bancar de la populatie, acesta mentinandu-se pe un trend ascendent.

O categorie aparte, prin situatia incerta datorata tergiversarii proceselor declansate in justitie, a constituit Banca Columna, a carei autorizatie a fost retrasa la data de 28.07.2000, ca urmare a gravelor incalcari ale legislatiei si ale reglementarilor bancare in vigoare. Hotararea a fost contestata de banca la Curtea Suprema de Justitie, insa procesul de judecare a contestatiei a fost suspendat pana la solutionarea dosarului avand ca obiect cererea bancii de anulare a raportului de examinare care a stat la baza ridicarii autorizatiei de functionare.

Perfectionarea Sistemului Uniform de Rating Bancar - CAAMPL prin completarea acestuia cu doua componente (Calitatea actionarului si Managementului), esentiale in stabilirea profilului de risc al bancilor, a politicilor si strategiilor de dezvoltare, in indeplinirea cerintelor prudentiale. De asemenea, evaluarea componentei "lichiditate" a fost imbunatatita prin introducerea, incepand cu luna iulie 2001, a unui nou indicator determinat ca raport intre lichiditatea efectiva si cea necesara. Metodologia de calcul al acestuia permite monitorizarea lichiditatii pe fiecare banda de scadenta a elementelor de activ si pasiv, realizandu-se astfel armonizarea cu principiile de la Basel. Sistemul de rating bancar utilizat de BNR este supus unui proces continuu de perfectionare impus de o multitudine de factori, cei mai multi fiind legati de modul in care evolueaza economia nationala, piata bancara in special, precum si modificarile aduse reglementarilor bancare in vederea armonizarii legislatiei nationale cu standarde internationale.

|

Mentinerea unui contact permanent cu comunitatea bancara prin organizarea de intalniri periodice cu conducerea si principalii actionari ai bancilor, reprezentanti ai auditorilor independenti, precum si Asociatia Romana a Bancilor. Bancile care au reclamat contacte mult mai frecvente in ultima parte a anului 2001 au fost cele care s-au confruntat cu o serie de dificultati (Banca Turco-Romana, Eurom Bank, Banca Comerciala Unirea, Banca Romana de Scont, Banca de Investitii si Dezvoltare). Aceste intalniri au avut ca scop evaluarea strategiilor proprii de dezvoltare, respectiv de redresare, si a modului in care bancile au respectat masurile si sanctiunile impuse de banca centrala, precum si recomandarile facute de conducerea acesteia. Utilizarea unui astfel de mijloc de supraveghere este necesara indeosebi in remedierea intr-o faza incipienta a aspectelor negative semnalate in activitatea de supraveghere on si off site.

Suplimentarea programului anual de inspectie cu numeroase actiuni

avand tematica speciala sau delansate in urma unor sesizari. Incepand cu anul 2000, cicilul inspectiilor desfasurate la sediul bancilor s-a redus la un an ca urmare a redimensionarii resurselor de personal alocate activitatii de supraveghere. In consecinta, intregul portofoliu de banci a constituit, in cursul anului 2001, subiectul actiunilor de examinare on siteMembru - Dr. Nicusor Ruiu

Cresterea exigentei in verifivarea si sanctionarea bancilor, materializata prin transmiterea unui numar de 67 de scrisori de atentionare si observatorii (care au vizat, in principal, pozitia valutara, modificari in situatia bancilor, limitarea riscului de credit, calculul fondurilor proprii, al activului net, rezervele minime obligatorii, capitalul minim reeglementat), precum si aplicarea de sanctiuni si adoptarea altor masuri in cazul a 19 banci si 5 sucursale ale bancilor straine, acolo ende gravitatea problemelor a impus acest lucru.

Intensificarea cooperarii cu autoritatile de supraveghere din tara de origine a capitalului investit, prin incheierea de acorduri privind schimbul de informatii din domeniul supravegherii. Prin semnarea unor astfel de acorduri se realizeaza alinierea la prevederile Directivei 2000/12/EC de asigurare a unui cadru care sa stabileasca conditiile optime schimbului de informatii in vederea indeplinirii atributiilor de supraveghere, cu respectarea confidentialitatii informatiilor primite. Actiunea de negociere a fost demarata la sfarsitul anului 2000, pana in prezent fiind semnate acorduri de cooperare cu Banca Nationala a Moldovei, Agentia de Reglementare si supraveghere din Turcia ai Banca Centrala din Cipru; negocieri cu alte autoritati de supraveghere straine de afla in curs de desfasurare.

Accentuarea colaborarii cu autoritati de supraveghere din tara resposabile cu supravegherea celorlalte segmente ale sistemului financiar, respectiv sectorul valorilor mobiliare, al burselor de valori si al asigurarilor.

2 Autorizarea bancilor, a organizatiilor cooperatiste de credit

A. Autorizarea bancilor

Strategia pe termen lung a Bancii Nationale a Romaniei in domeniul autorizarii bancare vizeaza atragerea de investitori puternici, cu experienta in domeniu, care sa contribuie - prin gestionarea prudenta a resurselor si protejarea intereselor clientilor - la consolidarea sistemului bancar si la cresterea credibilitatii acestuia.

In anul 2001 Banca nationala a romaniei a analizat cererile de autorizare a doua banci, persoane juridice romane. Una dintre cereri a fost aprobata in cursul anului 2002, in timp ce cealalta a fost respinsa inca din prima faza a procesului de autorizare (cea de autorizare a constituirii), documentatia prezentata nerepectand prevederile legii nr. 58/1998 - Legea bancara, cu modificarile si completarile ultrrioare, normele emise in aplicarea acesteia, precum si alte prevederi legale aplicabile.

B. Autorizarea organizatiilot cooperatiste de credit

Noul cadru legislativ al functionarii cooperativelor de credit in a doua parte a anului 2000 prin intrarea in vigoare a Ordonantei de urgenta a Guvernului nr. 97/2000, modificata si completata prin ordonanta de urgenta a Guvernului nr. 272/2000, care a abrogat prevederile referitoare la cooperatia de credit existente in Legea nr. 106/1996. modificarile au fost aprobate in aprilie 2002 prin Legea nr. 200/2000. Noile prevederi legale confera Bancuu Nationale a Romaniei atributii pe linia reglementarii, autorizarii si supravegherii organizatiilor cooperatiste de credit.

In conformitate cu dispozitiile Ordonantei de urgenta a Guvernului nr. 97/2000, procesul de autorizare a organizatiilor de credit cuprinde trei etape, si anume :

- avizul prealabil de constituire sau, dupa caz, de reorfanizare a retelei ;

- aprobarea constituirii colective sau, dupa caz, a reorganizarii retelei ;

- autorizarea functionarii casei centrale si a cooperativelor de credit afiliate la aceasta.

In cadrul acestei activitati de autorizare, demarate in anul 2001, Banca Nationala a primit cereri din partea a zece retele cooperatiste de credit, respectiv Aurora Romana, Creditul Romanesc, Star Petrosani, Creditcoop, Concordia Romana, Pontica Bucuresti, Minerva, Familia, Millenium BPR si Creditul Popular.

In urma finalizarii primei etape a procesului de autorizare a organizatiilor cooperatiste de credit care au hotarat sa functioneze in cadrul unor retele, Banca Nationala a Romaniei a acordat preavizul de constituire/reorganizare unui numar de cinci retele cooperatiste, respectiv Aurora Romana, Creditul Romanesc, Creditcoop, Concordia Romana si Creditul Popular, cuprinzand 987 de organizatii ale cooperatiei de credit.

Totodata, Banca Nationala a Romaniei a respins cererea de avizare prealabila de constituire/reorganizare in cazul a cinci retele cooperatiste de credit, respectiv star Petrosani, pontica Bucuresti, Minerva, Familia si Millenium BPR (constituita pe structura Bancii Populare Romane). Dintre cele cinci retele cooperatiste carora BNR le-a acordat avizul prealabil de constituire, au primit aprobarea colectiva de reorganizare a retelei numai patru, solicitarea depusa de Creditul Popular fiind respinsa.

Procesul de autorizare a continuat si in anul 2002, cea de-a treia etapa urmand a fi parcursa pana in luna septembrie. Abia dupa incheierea acestei ultime etape - emiterea autorizatiilor de functionare - organizatiile cooperatiste de credit vor intra sub supravegherea BNR. In ceea ce priveste prerogativele de supraveghere ale BNR, acestea include supravegherea pe baze consolidate a organizatiilor cooperatiste de credit din cadrul unei retele si supravegherea directa a cooperativeloe de credit autorizate, insa casele centrale sunt raspunzatoare de suptavegherea individuala a activitatii fiecarei cooperative afiliate.

Referitor la garantarea

depozitelor, dipozitiile legale stabilesc ca organizatiile

cooperatiste de credit au acces la schema de garantare numai dupa

eliberarea de catre BNR a autorizatiei de functionare si

numai in conditiile achitarii obligatiilor referitoare

3 Reglementarea activitatii bancilor

Una dintre preocuparilor permanente ale Bancii Nationale a Romaniei in domeniul reglementarii este alinierea cadrului legislativ din domeniul bancar la prevederile directivelor comunitare si la standardele internationale.

Actiunile intreprinse an acest sens in anul 2002 au vizat elaborarea unor acte normative menite sa asigure indeplinirea obiectivelor generale stabilite prin Strategia dezvoltarii pe termen mediu a sistemului bancar (Ordonanta de urgenta a Guvernului nr. 136/2001 pentru modificarea si completarea Legii nr. 101/1998 privind statutul Bancii Nationale a Romaniei, Ordonanta de urgenta a Guvernului nr. 137/2001 pentru modificarea si completarea Legii nr. 58/1998 - Legea bancara, Ordonanta de urgenta a Guvernului nr. 138/2001 pentru modificarea si completarea Legii nr. 83/1998 privind procedura falimentului bancilor) si actualizarea si completarea cadrului de reglementare in domeniul prudential si contabil.

Legea privind activitatea bancara statueaza faptul ca BNR asigura supravegherea activitatii tuturor societatilor bancare, iar acestea se pot constitui si functiona numai pe baza autorizatiei eliberate de Banca Nationala.

Prin Ordonanta de urgenta a Guvernului nr. 136/2001 a fost asigurata preluarea cerintelor Comitetului de la Basel referitoare la crearea cadrului legal care sa permita colaborarea Bancii Nationale a Romaniei pe linia activitatii de supraveghere cu autoritatile competente din tara si din strainatate. Astfel, pentru a facilita schimbul de informatii cu aceste autoritati, au fost relaxate prevederile la pastrarea secretului bancar.

Totodata, au fost create premisele pentru alinierea la standardele internationale a dispozitiilor privind protectia supraveghetorului. Ordonanta de urgenta a Guvernului nr. 137/2001 a impus o exigenta sporita in ceea ce priveste autorizarea conducatorilor, admonistratorilor si actionarilor bancilor prin introducerea unor cerinte mai stricte pentru accesul la functiile de conducere si a conferit bancii centrale competenta de a determina grupurile de persoane care practica o politica comuna fata de banca. De asemenea, au fost incluse prevederi referitoare la obligativitatea aprobarii de catre banca nationala a Romaniei a administratorilor si la introducera unor cerinte de ordin calitativ pentru actionarii semnificativi.

Ordonanta de urgenta a Guvernului nr. 138/2001 a extins sfera de aplicabilitate a Legii nr. 83/1998 privind procedura falimentului bancar asupra organizatiilor cooperativei de credit si revizuit procedurile de eliminare din sistem a bancilor-problema.

Pentru a asigura o mai buna protectie a deponentilor si pentru a reduce riscul de contaminare, noile prevederi ofera posibilitatea declansarii procedurii falimentului unei banci insolvabile inainte ca aceasta sa inregistreze patrimoniu net negativ si scurteaza timpul necesar eliminarii dinsistem a unei astfel de banci. De asemenea, avand in vedere faptul ca Fondul de garantare a depozitelor in sistemul bancar este cel mai mare creditor al institutiilor de credit in faliment, au fost introduse prevederi prin care acesta devine, de regula, lichidatorul entitatilor repective.

Totodata, Banca Nationala a Romaniei a emis reglementari prudentiale care asimileaza standardele internationale in domeniu si asigura armonizarea cu directivele comunitare:

- Normele nr. 1/2001 privind lichidarea bancilor (modificate prin Normele nr. 3/2001), prin care a fost reglementata metodologia de calcul al indicatorului de lichiditate pe baza scadentelor reziduale ale elementelor de activ, pasiv si extrabilantiere;

- Normele nr. 4/2001 privind supravegherea pozitiilor valutare ale bancilor, care au introdus ca elemente de noutate impunerea de limite pentru fiecare valuta si calcularea pozitiei valutare totale prin metoda short-hand.

Au fost emise o serie de reglementari si in domeniul contabil, cele mai importante fiind : reglementarile contabile armonizate cu Directiva nr. 86/635/CEE si cu Standardele Internationale de Contabilitate aplicabile institutiilor de credit, aprobate prin Ordinul Ministerului Finantelor Publice si Bancii nationale a Romaniei nr. 1982/5/08.10.2001.

Prioritati pe termen scurt in domeniul reglementarii bancare este continuarea transpunerii directivelor comunitare. In acest sens, in perioada 2001-2002 BNR au avut in vedere:

- elaborarea reglementarilor contabile prudentiale privind nivelul rezervei minime obligatorii si sistemele de plati si compensari pentru organizatiile cooperatiste de credit;

- amendarea normelor existente privind autorizarea si modificarile in situatia bancilor pentru a creste exigentele privitoare la calitatea managementului si actionariatului bancilor, precum si reglementarile existente privind clasificarea creditelor, in vederea largirii categoriilor de active supuse provizionarii;

- emiterea de noi reglementari privind supravegherea pozitiilor valutare ale bancilor, norme prudentiale in domeniul instrumentelor financiare derivate, norme privind managementul activelor si pasivelor institutiilor de credit, precum si norme care sa prevada cerintele minime pentru procedurile de control intern la nivelul institutiilor de credit;

- continuarea procesului de armonizare in domeniul contabil prin: emiterea de reglementari referitoare la consolidarea conturilor si contabilizarea instrumentelor financiare la termen, elaborarea reglementarilor pentru armonizarea legislatiei contabile cu Standardele Internationale de Contabilitate (IAS), pana la sfarsitul anului 2001. Totodata in cursul anului 2001 vor fi elaborate si norme contabile aplicabile organizatiilor cooperatiste de credit.

De asemenea, se intentioneaza introducerea supravegherii consolidate a instititiilor financiare, precum si imbunatptirea mediului de cooperare intre autoritatile de supraveghere competente.

Totodata, vor fi amendate si reglementarile existente in domeniul platilor. Romania beneficiaza de asistenta PHARE pentru omplementarea Proiectului privind Sistemul de Plati Interbancar, care include: Sistemul de Decontare Bruta in Timp Real (RTGS), Csa de Compensatii Automata (ACH), Sistemul Electronic de Inregistrare, Compensare si Decontare a Operatiunilor cu Titluri de Stat si Sistemul de Rezerva (Back-up System).

4 Alte activitati in domeniul de reglementare si autorizare

In domeniul pietei titlurilor de stat. In anul 2001 a fost publicat Regulamentul privind operatiunile cu titluri de stat in forma dematerializata, aprobat in baza Ordinului nr. 875/21.05.2001 emis de Ministerul Finantelor Publice, Banca Nationala a Romaniei si Comisia Nationala a valorilor Mobiliare, modificarile si completarile ulterioare. Intrucat acest regulament nu a intrat in vigoare in anul 2001, autorizarea/reautorizarea bancilor in calitate de intermediari pe piata titlurilor de stat s-a efectuat, in continuare, in conformitate cu prevederile Regulamentului nr. 2/1997. Banca Nationala a Romaniei a autorizat/reautorizat un numar de 8 banci in calitate de intermediari pe piata titlurilor de stat : National Bank of Greece - sucursala Bucuresti, Commercial bank of Greece (Romania), Banca pentru Mica Industrie si Libera Initiativa (Mindbank), Egnatia bank (Romania), Banca Comerciala Carpatica, Volksbank Romania, Banca de Investitii si dezvoltare (BID), Banca di Roma - sucursala Bucuresti.

In domeniul instrumentelor de plata fara numerar si al sistemelor de plati. In conformitate cu prevederile regulamentelor Bancii Nationale a Romaniei nr. 1/1995 privind principiile si organizarea avizarii tehnice a sistemeloe de plati si decontari fara numerar si nr. 6/1995 privind principiile si organizarea platilor cu card de catre societatile bancare, 14 banci au fost autorizate sa emita carduri denominate in moneda nationala si/sau in valuta convertibila : Banc Post, Banca Comerciala Ion Tiriac", Banca Agricola - Raiffeisen, Banca Romana de Scont, Banca Romaneasca, Banca Comerciala Romana, Banca Transilvania, ING bank - sucursala Bucuresti, Banca Romana pentru Dezvoltare, ABN AMRO Bank Romania, Alpha Bank Romania, Piraeus Bank Romania, Volksbank Romania, HVB Bank Romania. De asemenea 11 banci au fost autorizate sa puna in circulatie instrumente de plata cu acces la distanta de tipul internet-banking, home-banking sau phone-banking: Demirbank Romania, Banca Romana pentru Relansare Economica (Libra Bank), HVB Bank Romania, Banca Comerciala "Ion Tiriac", Citibank Romania, Egnatia Bank Romania, piraeus Bank Romania, volksbank Romania, Banca de Credit si Dezvoltare "Romexterra", Banc Post, Banca Agricola-Raiffeisen. Totodata, Banca Nationala a Romaniei a instrumentat solicitarile de autorizare ale bancilor din Romania referitoare la punerea in circulatie a altor instrumente de plata fara numerar, cum ar fi cecurile, ordinele de plata si ordinele de plata pentru trezorerie, autorizand si luand in evidenta tirajele acestor instrumente.

In domeniul valutar. O componenta insemnata a activitatii au autorizare a fost cea in domeniul valutar. Astfel, in conformitate cu prevederile Regulamentului nr. 3/23 decembrie 1997 privind efectuarea operatiunilor valutare, cu modificarile ulterioare, ale Normelor NRV1-NRV9, parte integrala din acest regulament, precum si alte prevederi legale in domeni, la Banca Nationala a Romaniei au fost instrumentate urmatoarele solicitari de autorizare formulate de persoane fizice si juridice :

- pentru case de schimb valutar (106);

- pentru credite financiare pe termen scurt acordate de nerezidenti rezidentilor (552);

- pentru operatiuni de capital reprezentand iesiri din capital (190);

- pentru operatiuni valutare intre rezidenti in baza art. 20 din regulamentul valutar (70);

- pentru avize de inchidere Declaratii de Incasare Valutara (40);

- pentru deschideri si functionari de conturi ale rezidentilor in strainatate (244);

- alte solicitari de atibuire cod statistic pentru puncte de schimb valutar, modificari de autorizatii, alte probleme legate de aplicarea precederilor regulamentului valutar.

Strategia dezvoltarii pe termen mediu a sistemului bancar. Pe baza strategiei nationale de dezvoltare economica pe tremen mediu, BNR a elaborat Strategia dezvoltarii pe termen mediu a ssitemului bancar care, pornind de la situatia actuala si de la evolutiile recente inregistrate in structura acestuia, stabileste obiectivele dezvoltarii pe termen mediu si masurile care se impun in vederea realizarii acestora.

Obiectivele generale stabilite de strategie se refera, in general, la :

1. Crearea unui sector format din banci puternice, capabile sa asigure o intermediere financiara pe criterii de eficienta. Realizarea acestui obiectiv presupune luarea de masuri corespunzatoare, orientate spre :

- redimensionarea sectorului bancar;

- imbunatatirea procedurilor de solutionare a sititiei bancilor insolvabile;

- intarirea activitptii de supraveghere prudentiala;

- finalizarea procesului de privatizare a bancilor cu capital de stat;

- aducerea cooperativelor de credit sub reglementarea si supravegherea BNR;

- castigarea increderii publicului in ssitemul bancar si, implicit, incurajarea economisirii, prin cresterea rolului Fondului de garantare a depozitelor in sistemul bancar;

- intarirea cooperarii cu alte autoritati de supraveghere nationale si straine.

2. Diversificarea si cresterea calitatii serviciilor financiar-bancare. Acest obiectiv urmareste, in principal :

- integrarea serviciilor bancare cu cele furnizate de operatorii de piata financiara;

- crearea conditiilor pentru dezvoltarea unor produse si servicii in concordanta cu cerintele pietei si pentru implementarea de produse si servicii moderne de tipul instumentelor hibride de finantare, instrumenetelor financiare derivate, serviciilor de tipul e-banking.

3. Crestera competitivitatii sistemului bancar. In acest sens, se vor urmari :

- dezvoltarea pietelor pe care opereaza bancile (monetara, valutara, de capital);

- cresterea autonomiei Bancii Nationale a Romaniei in calitate de autoritate de reglementare si supraveghere;

- eliminarea oricaror tratamente discriminatorii existente in cadrul sectorului bancar.

| Contact |- ia legatura cu noi -| | |

| Adauga document |- pune-ti documente online -| | |

| Termeni & conditii de utilizare |- politica de cookies si de confidentialitate -| | |

| Copyright © |- 2026 - Toate drepturile rezervate -| |

|

|

|||

|

|||

Esee pe aceeasi tema | |||

|

| |||

|

|||

|

|

|||